「アメリカ不動産投資で資産倍増中」ブログの中山道子です。この記事の内容は、下のYOUTUBEの10分の動画でも、ご説明をしています。

2019年9月現在、レジデンシャル(居宅用)不動産市場の行方は「一本調子」ではありませんが、まだ、全体として、来年のプラス成長を見込む関係者も多く、一つの根拠として、「家を買っている層の含み資産が大いに増えている」ことが挙げられています。

まずは、不動産用語から。

英語では、不動産の含み資産のことを、エクイティ(EQUITY)といいます。

10万ドルで現金購入した家が、20万ドルになれば、含み資産は、20万ドル。

7万ドルの融資がついていて、当時、3万ドルの頭金を投入していた場合は、含み資産は、「自分が、当時投入した頭金や、元本返済分を含めた総額」で、13万ドル以上。

また、米国では、値上がりした家に対し、「融資借り換え」をすることが大変容易です。これを、リファイナンス、口語でリーファイ(REFINANCE、REFI)といいます。

上の例を続けると、10年前につけた融資残高が今、6万5,000ドルだとします。居宅は今20万ドルなので、「頭金または含み資産3割」というローンを新たに取得しなおせば、20万ドルのうち、14万ドルまでの融資が受けられる計算です。

そうすると、例えばWELLSFARGOから7万ドル借りていたのを、バンクオブアメリカから借りなおすと、BOAが、WELLSに、一括返済をしてくれ、14万ドルと7万ドルとの差額を、こちらの銀行口座に振り込んでくれるというわけです。(WELLSの抵当権を抹消し、BOAの抵当権を付けるなど、各種手数料は取られますので、ここでは、残債6万5,000ドルと手数料5,000ドルと見込んで、合計7万ドルとしました)

リファイナンスは、「自分が持っている資産の前借り」のようなものなので、課税対象でなく、実際に、このキャピタルゲイン(値上がり)に対して納税をしなければいけないのは、居宅を最終的に売った場合です。自宅であれば、単身者は25万ドル、夫婦50万ドルまでのキャピタルゲインについて、免税なので、いずれにせよ、米国の多くの人は、居宅の値上がりは、課税対象とは認識していません。(現在取引されている中古不動産の大体の中央値は32万ドル)

ということで、ようやくですが、ここからが、2019年9月のニュースの本題。

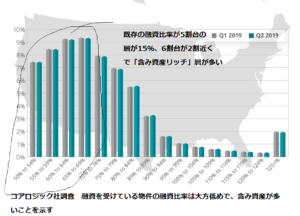

この秋は、不動産関係者は、この「居宅の含み資産が過去最大」ということで、沸いています。コアロジック社の最新調査によると、2019年は、空前の含み資産総額(去年比で5,000億ドル近くの増加)が計上され、実に大恐慌時から比べると、2倍になったということです。

現在、居宅用不動産市場は、調整が入っている市場が多いのですが、業界関係者は、この「含み資産の多さ」と「低金利」を掛け合わせ、「リファイナンス特需」をここのところずっと期待する声が続いています。

業界にとっていささか不可解なのは、これだけ低金利が続いているのに、どうして、リファイナンスがもっと盛んにできないかという謎。

消費者信頼感指数は、ここのところずっと高かったのですから、それなら、「リファイナンスで含み資産を現金化し、使ってくれればいいのに」と思うわけですが、居宅所有者層は、この部分については慎重でした。

その部分は、「直近の大恐慌の教訓」という風に説明されています。

もし、今、値上がりしているからといっていっぱいいっぱい融資を引き出してしまうと、今後、経済がもし停滞すると、「悪夢再来」になるかもしれないからですね。

米国の消費者は、現在、「持てる層」と「持てない層」の両極化が激しいので、ローンを使ってであれ、自宅を買うことができている層は、勝ち組。この層が、リファイナンスに出ようとしない現状のまま、米国が、次の不況に対面したならば、居宅を手放さなければいけないような人は、少ないでしょう。

このシナリオ下では、居宅不動産市場への経済後退の波及効果は、それほど大きくないだろうと私は判断しています。

この記事のまとめ

2019年9¥9月現在、持ち家層は、含み資産を「キャッシング」して使うことのできるリファイナンス(融資借り換えによるエクイティの現金化)には慎重です。空前の含み資産を前提にすると、居宅不動産市場は、「次の不況」対策万全かと思われます。

このブログでは、現役投資家として、アメリカ不動産への投資についての有益情報をお届けするようにしています。メルマガは、無料でこちらからご購読いただけます。月1度程度の配信で、独自の有料配信スタンドを利用しているので、広告やスパムのご心配はありません。