アメリカ不動産投資で資産倍増中ブログの中山道子です。

うちの子は、今どき話題?のホームスクール族なのですが、3年前に開始したときは、オンライン教材を使いながら、一人で勉強する環境になじむまでが大変で、結構、付きっ切りでした。

現在も、エッセイ形式のプロジェクトを提出するときは、相当手伝っています。先週は、アメリカ革命、今週は、メンタルヘルスについてのレポート。

自主的なスケジュールのおかげで、うちの子は、平日の日中は、家庭教師のアルバイトまでやっています。私自身が、学校が嫌いだったことが、この決断に、大きな影響を及ぼしていることには、間違いありません。学びと学校、どうしてこんなに乖離があるんでしょうかね。

この記事の概要

COVID-19、予想を上まる経済波及効果を及ぼす可能性大。

現在、米国では、STAY AT HOMEの号令とともに、観光業やレストラン等の休業が必然化しており、その結果、失業対策に着手する必要も生じることになりました。

自宅ローンが返済できない人はどれくらいでるでしょうか?デフォルト率は、経済に大きな影響を与えるでしょうか?

過去の不況では、株式市場への公的資金投入するばかりで、ヘリコプターマネー(一般人へのバラマキ)は忌み嫌われましたが、その結果、株式投資する層とそうでない層との間に、資産格差が、拡大してしまいました。

その時の反省がコンセンサスとなり、政策決定権者の間では、次回の不況時には、「次は株式市場のみならず、一般消費者に直接お金を渡す」という合意がほぼできていたと思います。

今回、そうした背景を前提に、トランプ政権が、できるだけ前倒しの人気取りに出ようとしているのは、前回の不況対策に比べると、進歩だと思います。

この記事では、持ち家層への影響についてみていきます。

大体、米国では、ローンなしの居宅所有者の比率は、3分の1です。この層は、コロナ問題で家計収入が減っても、銀行に家を取り上げられる危険はありません。

残り3分の2の持ち家族は、ローンを使い、家を買っています。

この層について、統計の取り方はいくつかあるようですが、最後の大不況後、滞納率は急下降し、直近では、平時に戻っていました。連邦準備銀行の統計の取り方だと、大体、2.5%。日本では高いのでしょうが、米国では、これが平時です。

問題は、2020年第一四半期、第二四半期と、この数字がどれくらい悪化するか。

現在、居宅所有者の含み資産は、過去最大。自宅を持っている人は、明らかに、2008年の金融危機の教訓から、オーバーローンに対し、過大ともいえるほどの警戒を示してきていました。

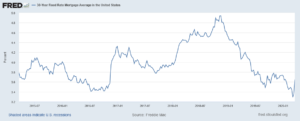

また、過去最高の低金利のおかげで、30年固定ローン(現在、一番金利が高い)の金利は、この5年間、大体、3%後半から5%弱。一番、割を食っているのは、2019年の年頭に固定ローンを組んでしまった層でしょうか。この2月上旬くらいまでにリファイナンスできていれば良しとして、そうできていない層は、エクイティも少なく、金利も他の人より割高という気持ちになっているでしょう。

この金利の数字も、日本人からすれば気が遠くなる金利ですが、米国では、変動金利でも、今、3%くらいが普通です。

懸案事項は、アメリカ人の実に6割が、緊急事態に対処するための貯蓄額が、1,000ドル以下しかないと回答していること。

41% of Americans would be able to cover a $1,000 emergency with savings

持ち家率は、6.5割ですから、緊急事態に対応する資金がない層のほとんどが賃借人層だとしても、COVID-19に伴う休業で、ローン返済に行き詰る層がある程度出る可能性を想定する必要があります。

こうしたマクロな数字を前提に、

じゃあ、どれくらい、ローンのデフォルト率が上がるのか

を予測するとしたら、たぶん、統計学の知識や有料のデータセットが必要なんじゃないかと思いますので、背景説明は、ここで終えます。

ここからが本題。

2020年3月20日現在、市民に直接お金を届けるための方策が、今週になって議論されてきているため、どれくらいの救済が行われるかは、まだ、不明ですが、休業中のローン返済の手助けになりそうなそれなりの額になりそうなので(現在、一カ月に1,200ドルといった額が議論されているようですので)、よかったです。

同時に、トランプ政権は、FDA等の政府関係機関が保証をしている住宅ローン(いわゆるCONFORMINGと呼ばれるタイプ、フレディ等政府の支援機関が買いとりを約束するタイプ)については、今後60日にわたり、とりあえず、取り立てを一切停止することを指示しました。

Trump administration to halt foreclosures as pandemic worsens

スピーディで結構な方策だとは思います。

ただ、問題もあります。

第一に、実際には、政府の買い取り保証がされない場合も、住宅ローンというのは、組めます。そして、そうしたローンのほうが、いわゆるサブプライムなわけなので、政府としては、これ以上のことはできないとはいえ、アッパーな層が取れる住宅ローンに対してだけ、救済案を提案しても、どれほどの解決になるかは不明でしょう。

第二に、過去には、ハリケーン関係で、民間銀行が、こうした救済措置を発表したりしたこともあるのですが、大体、混乱の中、結局、デフォルト扱いで処理されてしまった人も多いようで、ここら辺は、大雑把大国、米国の面目躍如なんですが、今回も、こういう対策が発表されても、それを真に受ける人は、将来、結局そのツケを払うんじゃないかと、外野は思ったりします。私だったら、自分の名前が入った書面を貰えない限りは、報道や電話で言われたことなんか、信用できません。

After a Disaster, Some Homeowners’ Next Misfortune Is Mortgage Relief

以上、持ち家族について、現状を2020年3月20日段階で、俯瞰してみました。

理想のシナリオは、みんなに毎月、休業支援や振込がなされ、住宅ローンのデフォルト率の上昇が最小限に抑えられ、夏までには、みんなが平時に戻ることができる、というものでしょう。

ただ、外食産業は、一回閉店したら、二度と、再開なんかできない!といった悲痛な声をあげているようで、米国のGDPの実に7割が第三次産業関連なわけですから、今の段階では、住宅ローンへの波及効果がどれくらいのものになるかは、なんとも言えない状況です。

この記事のまとめ

住宅ローンを抱える層については、含み資産や低金利などの追い風があるのが安心要因。コロナがらみの滞納率がどれくらい上昇するかは、政府の救済パッケージにかかっています。