「アメリカ不動産投資で資産倍増中!」ブログの中山道子です。

この記事の概要

モーニングスター米国などの調査によると、

「ファンドマネージャーが、自分が運用するファンドに投資をしているか」

「その投資額と、該当ファンドの運用成績」との間には、統計的に有意な関係が認められるという興味深い結果が。

よくいう「そんなに儲かるならお前が自分でやれ」には、ある程度の真実がありそうです。

参照した記事↓

Does Manager Ownership Lead to Better Fund Performance?

今週はうれしい再会がありました。

この客様に対しては、実に11年前、当時可能だった不動産ローンの取得のお手伝いをさせていただきました。(当該銀行の当時の指示を前提に、銀行名は隠してあります。)

2019年になった今、「そろそろ、また、対米投資に再着手したいな」と思った際に、私のことを思い出していただいたのですから、本当に光栄な話で、この日は、1日中、うきうきしてしまいました。

しかも、今回、私に連絡するにあたっては、私との過去のメールのやり取りを、新たにすべて読み直し、次いで、新しいブログを隅から隅まで読んでいただいてから、メールをくださったというのですから、成功される経営者様というのは、さすが、何事も、中途半場にはされないものなのだと背筋が伸びる思いです。

TEST OF TIME(時の経過に応じて、劣化、メッキがはがれないかというテスト)に合格出来て、よかった。。。

私自身も、当時、この融資を使い、投資物件を買い、今でも持っています。ちなみに、不動産投資着手当時は、私自身、ローン取得に奔走していましたが、今は、銀行と付き合うのが面倒なので、自分自身は、レバレッジは、この銀行からの融資以外は、かけていません。生命保険も別にいらなくなりますよ。

不動産投資をやっているのに、自分自身は、ほぼレバなしって、めっちゃ小さいやつですいませんが、ストレスフリーのセミリタイヤライフをできるだけ早く達成することが自分の目標だったわけで、長期的な融資を受けたままでは、結論が繰り越しされるだけなんじゃないかというのが、私の考え方なのです。(ここはいろんな考えや実例があるわけで、日本なんか、金利が安いですから、全く逆に感じられる方も多いだろうと思います。自分が一律正しいと主張しているのではなく、単に、私自身は、アメリカの実情に照らし合わせ、2019年現在の自分にとっては、それが気楽だということです。)

第一線に立っておられるお客様と話すと、大体、「がむしゃらに頑張ってきたが、これまでのペースでは、今後、ずっとは続かない、ビジネスを売りたい、自分もアーリーリタイヤしたい、一度リセットしたい。中山さんがうらやましい」と皆さん、いわれます。

確かに、私自身、このペースなら、楽しく80までできそうなので(笑)、自己充実、お客さんのために、足し算ができなくなって子供に叱られるまで、投資の修行を続けていきたいと思っています。

さて、今日のトピックは、SKIN IN THE GAME。米国で、スキンインザゲームとは、「自分自身が、目標達成にリンクした利害関係を有しているか」という意味。由来がどういうところかはわかりませんが、投資の文脈では、「投資商品を売っている側の人間が、自分自身、当該商品を買っているか、自分の投資戦略自体が、営業でお客さんに勧めている内容と、一致しているか」を意味します。

別の言い方では、

“eating your own cooking”(WSJ記事)

自分の作っている料理を、客に出すだけではなく、自分自身、食べているか

といった言い方もします。

投資環境上、情報の透明度が高い米国証券市場では、ファンドのマネージャーが、自分のファンドを買っているかどうかは、証券取引委員会への報告義務があるそうです。

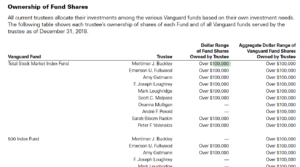

2015年のモーニングスターのこの記事を見て、私も持っているヴァンガード(日本では「バンガード」と表記)の Statement of Additional Information–the SAI を調べてみました。

VTI (Vanguard Total Stock Market ETF)については、一応、関係者が、みんな、10万ドルずつ、投資しています。

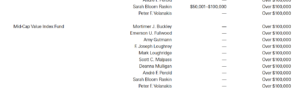

実は、VANGUARD は、「ファンドマネージャーが、最も、自己ファンドに投資をしていない会社」の一つらしく、例えば、MID CAP VALUE INDEX FUND を見たら、誰も、一セントも出していません。

2016年のファイナンシャルタイムズの記事によると、ファンドマネージャーの半数が、自己投資ファンドに、自己投資していないという。それが、フツーなわけです。

Portfolio managers shun investing in own funds

自己運用ファンドに、自己資金を100万ドル以上投資をしているファンドマネージャーがいる比率は、7つのファンドに1つ。

しかし、これは、手数料と同じくらい、ファンドのパフォーマンスに統計的に連関している可能性が高い要素だそうです。

このため、一部のファンドでは、報酬をファンドで支払うこともしたりして、ファンドマネージャーのファンドへのコミットメントを増やそうとしているそう。確かに、マネージャー自身、最初は雇われマネージャーで、自己資金ゼロから始めていたとしても、自己運用ファンドから得られる報酬から、自分自身の資産形成ができていっているという輪があれば、投資する側も、納得できますね。

ヴァンガードは、ファイナンシャルタイムズのこの記事に対しては、

A spokesperson for Vanguard, which has no managers invested in 77 per cent of its funds, added that cost was a more important metric for investors than skin in the game.

「ヴァンガードは、投資信託のマネージャーのうちの77%が、自己ファンドに投資していない会社だが、同社広報部によると、自己資金を投資しているかどうかより、手数料コストが安いかどうかのほうが重要だという回答が来た」

だそうです。

確かにパッシブ投資のインデックス・ファンドの場合は、アクティブな判断はないわけで、インデックスの実績を前面に押し出せますね。上で挙げたミッドキャップヴァリューファンドなんかは、大体、トータルストックインデックスとほぼ連動しているし、ヴァンガードのケースで、「担当者も自己投資しないと信用できない」ということはないでしょう。

その意味では、「例外なく、自己ファンドに投資しているべきだ」とはいえないようですが、しかし、一般論としてみると、モーニングスターの研究部長である Russel Kinnel 氏のリサーチによると、

「ファンドマネージャーが100万ドル以上、自己資金を投資しているファンド」

「ファンドマネージャーが、1ドルも投資していないファンド」

の成功率は、それぞれ、

48%

32%

と大きな差が出たということです。(「成功率」は、基本、ファンドが数年以上にわたって継続できたか、また、似たタイプの同期ファンドに比べ、よりよい成績を出せたか。)

ちなみに、実際のリサーチ報告書は見つからなかったのですが、モーニングスターの上のやり取りを見ると、パッシブ、アクティブの運用方法についての言及はありません。

インデックスファンドを一律のぞいてアクティブファンドのみで調べれば、実は、もっと差が出たのかもしれないとふと思ったりしますが、そこらへんは、なので、わかりません。

毎回いいますが、不動産の場合、なかなか、運用実績や目標というもの前提にアドバイザーを選ぶのが難しいため、株式市場関係のリサーチを興味深く読んでいるという次第です。

私自身、若い時は、そういうことが全くピンときませんでしたが、経験を積むにつれ、ビジネス・レベルでは、相手を見るとき、「実績がある相手」、「ある程度資産があることがわかっている相手」を選んで付き合うようになりました。

この記事のまとめ

株式市場は、証券取引委員会(SEC)の規制を受けるため、株式市場で売り買いされるファンドにおいては、「ファンドマネージャーが、どれだけ、そのファンドに自己資金を投資しているか」という数字が、開示されることになっています。

この公開情報を利用した調査がありますのでご紹介ししました。それによると、ファンドマネージャーが、自分自身の投資商品に投資をしているほうが、商品のパフォーマンスは高い傾向があるということです。

不動産ではここまで透明性の高い調査は、成り立ちませんが、投資アドバイザーを選ぶ際の参考になさってみてください。私自身、このブログで紹介しているスタイルの投資案件に、自分の資産を100万ドル以上投資し、それで食っていっています。

負ければ、自分の生活設計がすべて狂いますので、毎回、真剣勝負で、リスク管理には、慎重を期して自己規律しています。