アメリカ不動産投資で資産倍増中ブログの中山道子です。

国策の不動産不況というちょっとセンセーショナルなタイトルを打ち出してしまいましたが、より正確には、「一部の商業不動産市場は連邦政策の二次被害(collateral damage)に前倒しで会っている」という意味です。

連邦の統計の取り方には、普通の人は、ハテナしか浮かびません。周囲の若い人は、いくら履歴書を送っても、インタビューにすら、引っかかりません。

求職を最も打ち出しているのは、非熟練雇用関係が最も多く、そんなところに人が殺到するわけもないといった雇用側と労働側のミスマッチもあったりするのでしょう。IT、ファイナンスや銀行関係では、レイオフのほうがよく耳に入ります。

いずれにせよ、上層部の公式見解は、

《景気が良いぞ、いや、良すぎる、雇用統計は歴史的好成績、株式市場も活況だ。インフレが加速してしまい、まだフルに沈静化していない!こうした市場の金余り問題を解決するためには、引き続き、高金利政策だ》

で不動です。

居宅不動産(RESIDENTIAL REAL ESTATE)の伸びは、インフレ率に劣るようになりましたが、市場のニーズは引き続き底堅く、買えれば買いたい人のプールというのは、依然、大きいイメージ。居宅融資は、2008年の大恐慌後、厳しく、それほど緩んでいないので、今後数年にわたり、価格調整が入っても、「すでに物件を購入した人のエクイティ」が、大きく損失することはなく、市場全体が崩れることはないでしょう。

それに対し、すでに2022年の段階から、一部の商業不動産セクターが、こうした一本調子の高金利政策の被害を正面から受けるようになりました。

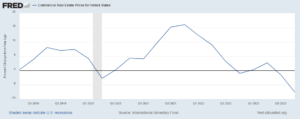

連邦地銀サイトから

連邦地銀サイトから

商業不動産融資は、収益性に基づいているため、よりリスキー。そのため、銀行は、30年ローンなどは出しません。

《大概の商売は、5年や10年に駄目になるだろう、模様替えが必要だろう、環境が変わるだろう》

という大前提なので、最短5年、うまくいって20年です。

この結果、どういう事が起こるかというと、商業不動産の融資借り換えは、常時、大量に起こっているわけです。

好景気が続いていれば、融資借り換えは、難しくありませんが、景気が変わらなくても、ここ2年でインフレ、そして、金利が高騰してしまうと、「ちょうど今年借り換えなんだよ」という会社は、リファイナンスしようにも、

「いや、借り換えしたら、今後は、毎月の返済額が、これまでの2割増だよ。あ、固定資産税もコロナ後インフレスライドしたよね。しっかりね。それから火災保険も、再建築コストがインフレアップしたから、めっちゃ高くなったけどそれも頑張れよ」

となっており、お手上げとなります。

ここ数年の不動産バブルは、コロナ対策としての官製バブルでした。

現在は、コロナ過剰対策に対する修正のための官製不況を推し進めている状態。

連邦が統計を見ながらやっていることなので、自然発生的な不況と違い、多くの産業の動向に目配りをしながら、調整が行われています。

居宅不動産市場は、問題なし。

商業不動産も、今のところ、影響は、限られたセクターのみです。

問題セクターの例

■ オフィス物件(コロナの影響)

■ リテール物件(実店舗やレストラン)

これに対し、好調なのが、下。

■ 工業物件

■ データセンターや倉庫

日本流に言う一棟もの、つまり、大型居宅物件、MULTI-FAMILY物件も、レジデンシャルではなく、5室ものから商業案件に分類されます。失業率が低いので、大型居宅物件も、収入自体は、堅調かと思います。

以上の中、2024年以降、連邦金利は切り下がるのか、何回きり下がるのか、2025年はどうかなど、疑問は山積み。当然、お役所は、状況を見ながらその時の判断を下しているのですから、今の段階で、1ヶ月後、3ヶ月後、12ヶ月後の正解を持っている人はいないわけです。

おらが地元の不動産ですが、連邦政策に大きく影響を受け、それを回避する方法はありません。今のところ安定しているセクターとて、ナタの振るい方一つで、来年は、傾く可能性があるわけで、そんな中、どうやって対策をするかが、プレイヤーにとっては大切となります。

いくら予習をしても、全部の質問に正解することは期待できません。しかし、試験では、毎回、好成績を取ることを要求されています。長くなってしまったので、また、そのお話は、別の機会に。

《無料メルマガご登録はこちらから》