「アメリカ不動産投資で資産倍増中!」ブログ管理人の中山道子です。

この記事の概要

私は、アメリカ不動産に投資する際に、現地の投資家や不動産が必要なビジネスに対して、短期のつなぎ的な融資を行い、リターンを得るという投資を行っています。

顧客様向けに案件紹介もしていますが、お客様に紹介するのに少しリスキーだと思う案件でも、自分が投資することがあります。

この前、電話会議を通しての投資相談がありました。その投資家様はフロリダの方に、駐在時に居住されていた物件をまだ賃貸で所有されているということで、処分も検討しているということでしたが、私も、この前書いた記事を援用し、「2018年の今、うまくいっている賃貸を持っているなら、もう少し持っていたほうがいいですよね」とアドバイスしました。

過去6年年率20%の値上がり! アメリカ不動産が熱すぎる! ラスベガス編

ふつうの方が、不動産投資家になるきっかけには、自分の住んでいた物件の処遇を巡ってということが多いと感じます。

経験がなくても、自宅に居住していたら値上がりして利益が出た、という方も多いですし、海外勤務の経験のあるこのご夫婦のように、「駐在で買った家を売らないで持っていたら、うまく行って」というケースから、本腰を入れて、不動産投資へと発展される方も多いです。

どうして、自宅を購入すると、投資としてもうまくいくケースがよく見受けられるのでしょうか?

これは、「自宅用の物件を探す」ときには、純粋に数字だけではない総合的な判断ができるからかもしれません。「流石に、あまり危険なところは困るな」、「学区が悪いのは微妙だな」、「通勤に便利なところがいいな」、、、

物件購入に当たり、ローンの返済額と賃貸リターンだけで決まりがちな純粋な投資案件に比べても、多角的な情報が処理されているのだと思います。

そして、ちゃんとした仕事のある方が「ここなら」と思って選ばれるようなエリアの物件というのは、総合的に、同じような人たちに評価される傾向が高いのではないでしょうか。

それに対し、純粋に投資として数字上の判断をする場合、なかなか決め手が難しいです。

私自身、数多くの投資物件を購入した経験がありますが、成果にばらつきがあることを痛感し、より安定する投資へと方向性を変え、現在に至ります。

今、「短期の融資案件」だけをやっているのは、長期の賃貸と違って、「何年にも渡る長期の賃貸経営が安定するか」「ウン年後に値上がりするのだろうか」といった様々な判断に責任を持たなくても良いから。リスクは、融資を希望する現地の不動産購入者が負う形式です。

その結果、投資の精度はずっと高まりました。

前は、「物件を買ってから、賃貸に苦労する」ということがよくあり、購入後に「全く賃貸に苦労しないでスムーズに着手が開始できる案件」と比べると、投資リターンの成果やこちらが投入する手間に、ひどくばらつきが出てしまうことがふつうでした。(自宅を購入している場合でも、統計的に見れば、失敗するケースも多いのだろうと思います。)

しかし、投資で食っている私にとっては、「いかに手間を減らしつつ、成果に安定性をもたらすか」が最大の課題だったわけで、この投資に切り替えた今は、リターンが、ぐっと安定化、標準化できるようになりました。

融資を検討してくださいという案件が来る場合、通常、ブローカーの方で、デューディリジェンスは終わっており、ある程度のレベルの物件しか回ってきません。

もちろん、その中でも、自分の投資基準に合わない場合はノーといいます。

ただ、「投資家様には勧めにくいけれど、自分なら問題ないな」と思う場合も多く、自分が投資する案件は、「ブローカーが勧めてきたが、自分はお客様に勧めにくいと思う物件」が多いです。

私が、「お客様にお勧めしない投資を行う」場合、理由は、以下の通り。

自分が投資をする場合は、人に勧めにくい案件を投資する理由

《理由その1「お客様への案内をしない案件でないと、自分用の”空き”が出ないから」》

投資資金をご準備いただき、待っていただいている投資家様がおいでの場合、「私もふつうに順番待ち」をすると、顧客様を後回しにしてしまうことになる気がするので、基本、すべての案件は、投資家様にまずご紹介し、自己資金の再投資は、投資希望者様が途絶えるまで待ちます。

実は去年は、一度も自分の順番が回って来ず、自己資金は全て投資信託(インデックスファンド)においていました。

去年の年末から、案件がより多く確保できるようになったため、投資家様に勧めても反応が薄そうに思える案件、私の方で誰にでもお勧めするのはちょっとな、と思うような案件を、自分が選びます。

《理由その2「決済が”明日”とか言われ、タイミングが間に合わない場合」》

投資案件を顧客様にご紹介する際には、案件をある程度吟味し、日本語資料を作成したり、不明点を相手と確認しあったり、場合によったら、こちらの希望をインプットし、ディールメーキングの方向性を修正させたりしながら丁寧に段取りをします。

しかし、「明日決済する案件に、7万5,000ドル枠があるんだけどどうする?」と言われたりする際には、そのような時間がないので、投資案件御紹介をお待ちいただいている投資家様がおいでの場合でも、「じゃあ私が」と言ってさっと処理したりします。

《理由その3 「ある程度ギリギリの案件をやっておかないと見えない風景があるから」》

あらゆるビジネスがそうだと思いますが、多少のトラブルを経験しておかないと、カンが鈍ります。

このビジネスでも、ギリギリの案件をやってたまにトラブルがあるくらいのところも、許容できる範囲で経験していくプロセスがないと、トラブル処理能力も、ほんとうの意味では向上しないので、自分の案件では、多少の回収作業が生じる可能性もあるかもしれないという前提で行動します。

抵当物件があるので、元本回収に差し障るようなことは、考えなくてもいいことがポイントです。

《理由その4 「ブローカーとの関係づくりのため」》

基本、お金を貸すのが仕事なので、お客様に勧めにくい案件でも、自分ができる場合は、「ノー」ではなく、「イエス」ということが、ブローカーとの関係でも、ある程度、意味があります。

やり取りがディープになるほど相手の立場もわかりますし、相手の立場を理解した行動をとることで、投資家様だけではなく、ブローカー側にも、MICHIKO とならどんどんやっていける、MICHIKO は信頼できるパートナーだ、と思ってもらえます。

そこが、有能なブローカーたちに認めてもらい、長く続けられている理由だと思っています。

まさに、「お客様にはお勧めしなかったケースだが、自分がやることになった投資」の例が最近一つありました。

しばらく前にブログ記事で「気に入らず、ノーと返事をした」という案件です。

《投資案件実例シリーズ》実際の投資検討の段取りってこんな感じです

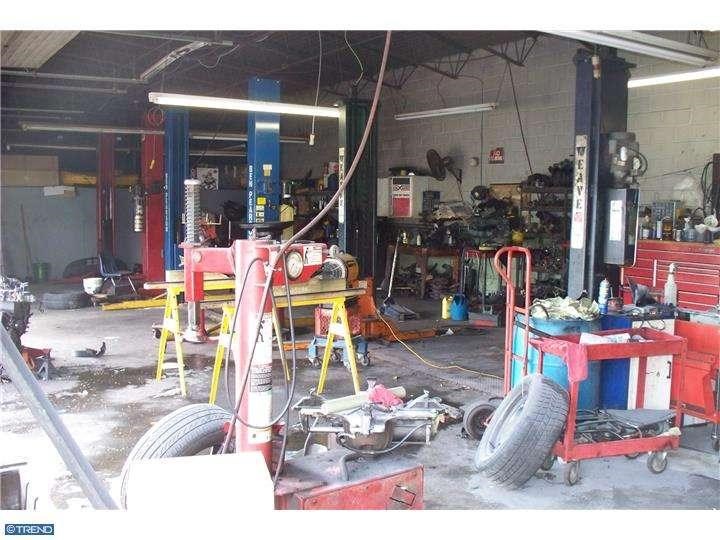

当記事の冒頭に、投資対象である自動車の修理工場の内部の写真を掲載しました。他は、下のような感じ。大体、こういう乱雑が OK な人って、それだけで、気に入らない、、、店を本当に繁盛させようと思ったら、掃除から始めるべき。私が直接やり取りする現場の担当者だったら、融資の条件に、整理整頓を付け加えるところです。

さて、上の記事ではいろいろ指摘しましたが、この案件では、基本、以下がネックでした。

1)融資比率が商業案件としては高めの67%(融資希望額に対し物件の担保力が弱い)

2)3年と期間が長く、共同保証できる人がいない

3)与信は微妙で、ノンバンクでのリファイナンスしか、返済のオプションがない

投資家様にとっては、お願いしてやっていただくような案件ではないと思い、お待ちいただいていたお客様に対しては、「御紹介を考えていたのですが、やめておきましょう」とご連絡し、「ご指摘内容理解できるので、中山さんの判断に賛成します」というご回答を頂戴した次第でした。

実は、その後しばらくして、ブローカーから、

「あの案件だが、MICHIKO のフィードバックはもっともなので、融資比率を落とし、37万5,000ドルの鑑定額のうちの20万ドルだけの融資とした。差額については、売り手が二番手の抵当権をつけることに了承したので再検討されたい」

という連絡がありました。

こうなると、融資比率は

融資希望額20万ドル➗物件鑑定額37万5,000ドル

53%で、前の67%と比べ、ぐっと確実性が増します。

万が一フォークロージャーしなければいけない場合、回収には、弁護士費用と1年間の時間がかかる想定をします。

考え方として、単純な案件なら、弁護士費用が5,000ドル、元本は、金利にして、年率10%の稼働コストがありますので、20万ドルを融資し、フォークロージャーした場合は、最初の合意金額に上乗せし、合計で、最低、2万5,000ドルの追加請求を立てたいところ。

なので、融資希望額が減って、その分、5万ドル分のエクイティが増えるということであれば、20万ドルという元本に対し、そこから、弁護士代プラス1年分の金利をカバーするのにあまりあります。

二番抵当権は、ふつうの形式であれば、1番抵当権の回収が100%終わってからの回収なので、計算に入れません。(私達が二番抵当を付ける場合には、WIPE OUTされないような二番抵当をつけますが、ふつうの抵当権はそうではないので、このケースでは、デフォルトの場合、私の債権が満額返済されるまで、売り主の二番抵当は、行使できません。)

メインのリスクは借り手が、また、5万ドル分のリスクは売り手が負うことになったわけで、そうとなれば、フォークロージャーになった場合に、足が出ることは、ほぼ心配しなくて済むと判断。

「それなら」と、投資を了承したという次第です。

ただ、他の問題点、つまり、「2)3年間と、融資をしてあげなければいけない期間の目標が長めで、その間に、なにか起こると困る、という点」、また、「3)借り手の与信力からすると、返済にあたっては、ノンバンクでの借り換えしか、返済の可能性はない」という欠点は、依然存在します。

なので、もうこの案件を顧客様に紹介しようとは思い直しませんでしたが、しかし、こうした要素から生じる問題点は、最終的に、フォークロージャーで解決できる目算が立ったため、自分自身がやるときは、それほど気にしません。

私にとって、案件が焦げ付いたときの最大の懸念は、実は、「強制執行に慣れていない投資家様へのサポート業務」。自分がブローカーと打ち合わせするだけであれば、別に大した作業ではありません。

そんなわけで、この融資案件は、私が着手したという次第です。2018年の8月1日に初回の支払いも開始しました。

修理工場の経営者は、このロケーションを過去数年にわたり賃貸していて今回、売り手が土地を売ることを決め、賃貸中のテナントという立場から、急遽、購入という決断に至ったという話。これまでの間、賃料はちゃんと払っていたという実績はある人ですので、ほぼ9割、トラブルなく返済してくるでしょう。

以上、今回は、2018年6月末に決済した私自身の投資案件例でした。

この記事のまとめ

投資案件が万が一焦げ付いた場合、回収業務は、投資プロセスの一環。

借り手を審査し、また、焦げ付きにくいようにストラクチャーしますので、通常、強制執行をしなければいけない可能性は通常、大変低いですが、どの案件でも、取り立ての可能性が、確率的にゼロと言うことはありえません。

そうした荒っぽいとも言える局面があることが、私のやっている投資のリターンが高い理由でもあります。

一般の投資家様がより懸念を持ちやすいタイプの案件の場合、自分的に問題なければ、お客様にお勧めせず、私自分が投資をしています。